Aktienmärkte der Schwellenländer stehen vor einem Comeback

Im Juni setzten sich die positiven Trends an den globalen Aktienmärkten fort. Obwohl die Performance etwas moderater ausfiel als noch im Mai, behielten US-Aktien ihre führende Position im Laufe des Monats bei, insbesondere getrieben durch eine anhaltende Erholung im Technologiesektor nach dem starken Rückgang im April.

Mit der raschen Erholung seit den Tiefständen im April sind auch die Bewertungen der Aktienmärkte gestiegen. Der US-amerikanische S&P 500 Index wird beispielsweise mit etwa dem 22-fachen der erwarteten Gewinne gehandelt, was darauf hindeutet, dass entweder die Unternehmensgewinne in den USA erheblich steigen müssen oder die US-Notenbank die Zinsen in diesem Jahr deutlich senken muss. Zudem könnten Anleger angesichts der gestiegenen Unsicherheiten auch eine höhere Risikoprämie verlangen, um in US-Aktien zu investieren, was möglicherweise zu einer Konsolidierungsphase führt.

In diesem Kontext wird die Frage nach alternativen Investitionsmöglichkeiten jenseits von US-Aktien wieder wichtiger. Eines der offensichtlichsten Ziele für Kapitalabflüsse aus dem US-Markt scheint weiterhin Europa zu sein, das die zweitgrösste Volkswirtschaft und Reservewährung der Welt beherbergt und wo Rechtsstaatlichkeit herrscht. Tatsächlich haben die Aktienmärkte in Europa und der Schweiz in diesem Jahr überdurchschnittlich abgeschnitten, obwohl sie im Mai und Juni etwas hinter ihren Pendants aus den USA und den Schwellenländern zurückgeblieben sind. Dennoch behalten sowohl die europäischen als auch die Schweizer Aktienmärkte ihre Attraktivität. Bei Schweizer Aktien sollte die jüngste Zinssenkung der Schweizerischen Nationalbank den Fokus weiter auf alternative ertragsgenerierende Strategien lenken, bei denen Qualitätsdividendenaktien weiterhin attraktiv erscheinen.

Weitere Nutzniesser sind die Aktienmärkte der Schwellenländer (EM-Aktien). Diese umfassen eine breite Palette von Ländern mit unterschiedlichen Wirtschaftsstrukturen, Branchen und Wachstumstreibern – von Märkten mit Unternehmen an der Spitze der Technologie in Asien und China, über rohstoffexponierte Märkte in Lateinamerika bis hin zu Indiens grossem Konsumentenmarkt.

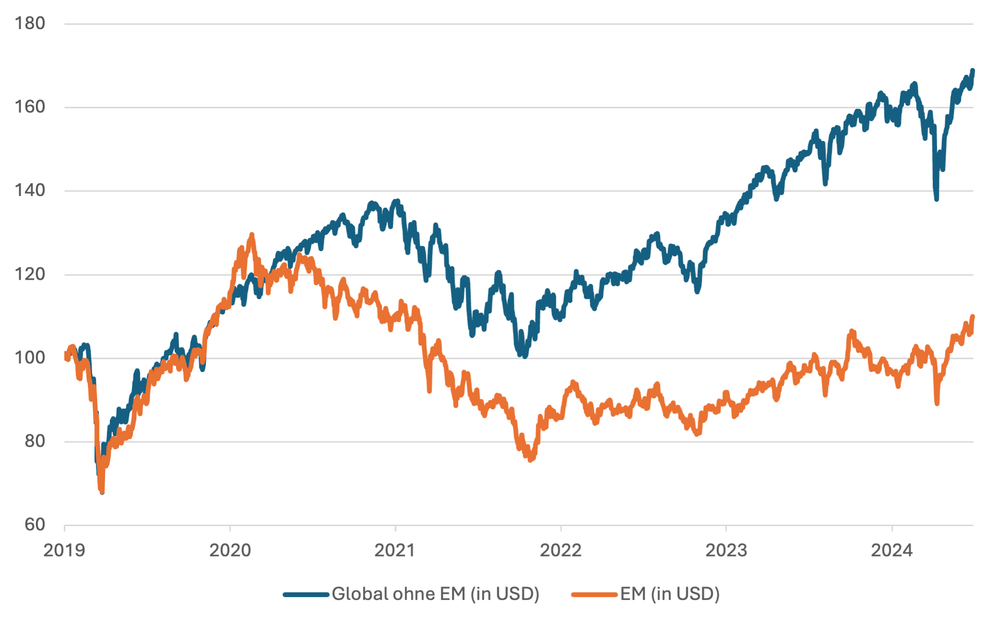

Obwohl Investitionen in EM-Aktien auch Risiken mit sich bringen, können diese attraktive Option für Anleger darstellen, die nach Wachstumschancen und Portfoliodiversifikation suchen. Während EM-Aktien in den letzten Jahren, insbesondere gegenüber US-Märkten, unterdurchschnittlich abgeschnitten haben, wird das Investieren in EM-Aktien zunehmend attraktiv aufgrund mehrerer Faktoren, die sich derzeit günstig entwickeln.

- Erstens deutet eine Deeskalation der Handelskonflikte darauf hin, dass die grösste Unsicherheit hinter uns liegen könnte. Dieser Umstand könnte ein entscheidender Katalysator für das Interesse der Anleger in der Region darstellen.

- Zweitens hat der US-Dollar (USD) in diesem Jahr Schwäche gezeigt, was historisch EM-Vermögenswerten zugutekommt. Wenn der USD weiterhin schwach bleibt, könnte dies die Performance von EM-Aktien weiter unterstützen.

- Drittens könnten die US-Anleiherenditen zwar kurzfristig aufgrund der US-Fiskalpolitik und Inflationsbedenken steigen, aber die US-Notenbank könnte im Sommer eine unterstützendere Haltung einnehmen. Fallende US-Zinsen sind typischerweise günstig für EM-Märkte.

- Viertens befinden sich die meisten EM-Zentralbanken angesichts günstiger Inflationstrends auf einem Zinssenkungspfad.

- Fünftens bleibt der Ausblick für Technologieunternehmen, insbesondere in China, positiv und die Konsensus-Wachstumsprognosen für die chinesische Wirtschaft bleiben solide bei knapp unter 5% für 2025. Zusätzliche Stimulierungsankündigungen im Verlauf des Sommers könnten die Stimmung für China und EM-Aktien im Allgemeinen weiter verbessern.

- Schliesslich sind die Bewertungskennzahlen von EM-Aktien, obwohl dies normalerweise kein entscheidender Katalysator ist, bemerkenswert attraktiv. Diese handeln aktuell mit einem erwarteten KGV von unter 13x im Vergleich zu den entwickelten Märkten von mehr als 19x (ca. 35% Abschlag).

- Letztlich ist das Engagement internationaler Investoren in EM-Aktien, insbesondere in China, derzeit niedrig, was somit Potenzial für eine erhöhte Anlegernachfrage signalisiert.